2022.03.07

学校法人の資産運用を考える23 債券投資の基本がわかるシリーズ5投資家側にあるリスク

学校法人の資産運用を考える粟津 久乃

前回は債券が持つリスクについて触れました。

個別債券を買う(信用リスクを取る)ことを辞めて、

債券も市場に幅広く分散投資をする手法(価格変動リスクを取る)に

切り替えることで、信用リスクを管理(格付け管理)の必要もなくなります。

分散投資を行なえば、時間を待つことができる学校法人にとっては、

長期間保有し続ければよく、

管理も購入時の選択も容易になることを述べました。

さて、今回は、学校法人の皆様が、それでも債券投資を

継続しなければならない構造に触れ、一番身近で難しい問題である

「投資家側にあるリスク」について触れ

その「投資家側にあるリスク」をどう避けるべきかを

考えていきましょう。

目次

◆低金利の現状

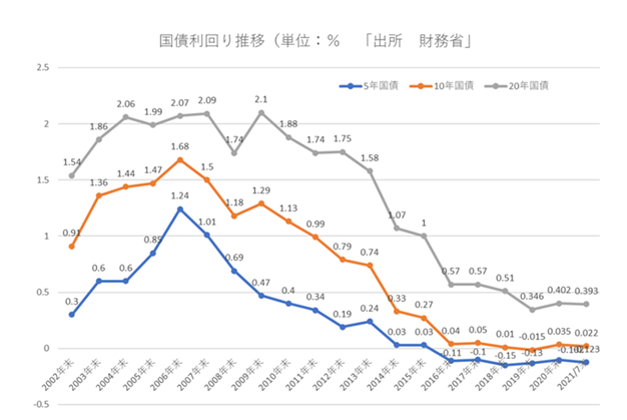

日本の国債金利についてみていきましょう。

以前は1%以上あった、日本の10年国債の金利は、今も0.2%程度です(2022年2月末時点)

相変わらず、低金利は続きます。

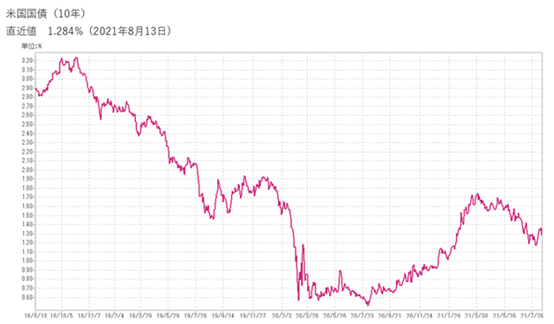

では少しでも金利を求めて、アメリカの国債金利についてみていきましょう。

米国の10年国債の金利についても依然と比較すると低下し

1.97%程度です(2022年2月末時点)

利上げは行われる予定ではありますが、以前から見ると低い状況ではあります。

また、例えば米国の債券について、為替の影響を勘案すると、

その為替リスクを取ってでも、金利が意味ある投資になるのか、は重要な観点です。

米ドル為替は数円程度、あっという間に動きます。

現在の価格、115円程度に締める数円の割合は大きく、

意外にも投資に与えるインパクトが大きいものです。

債券投資の為替(為替ヘッジ含む)については、別途、纏めますので、ここでは深く述べませんが、

米国の金利が良いからといって、為替の影響を受けてメリットが確実にでるかというと、

短期的に個別債券を買って、トライするには難しいかもしれません。

◆それでも低金利下なのに債券投資を継続する理由

低金利下になり、収益が大幅に減少しても、

引き続き債券投資だけをメインに行う学校法人は多いです。

これだけの低金利は決して見過ごせるものでは無いはずです。

しかし、どうして多くの学校法人は債券投資を継続するのでしょうか。

それは

・現状の定款・規定・投資方針書は変えたくない、

・周囲の学校法人の足並みから外れたくない

・従来の個別の債券を選ぶ慣習を変えたくない

など色々と細かい理由になるかもしれませんが

その本質を簡単にいえば、

人間は本質として、「リスクを嫌う」からです。

この「リスクを嫌う」という性質は、投資家側にある重要なリスクでもあります。

最初の債券投資のコラム①を振り返ってみましょう。

コラム①で

なぜ、豚の貯金箱<預貯金<債券<株式のリターンが高まるか、

という話をしました。

この構図が成立するのは、

リスクが高い方が、リターンが高まる可能性があるから

ということを述べました。

その最初のコラムに追加するならば、もう一つ、上記構図を支える大きな要因があります。

それは、「リスクを嫌う」皆様の心です。

学校法人という自分の資金ではなく、責任の重大な法人の資金であれば、

なおさら、理事会メンバーも運用担当者も「リスクを嫌う」気持ちは高まるでしょう。

さすがに、この低金利で継続するのは無理があると感じていて

債券も分散投資をして、ETFやインデックスの形式で持つことが合理的だと感じたとしても

学校法人が大部分を個別の債券運用とするスタンスから離れられないのは、

根底にある「リスクを嫌う」心が原因です。

この「リスクを嫌う」性質は人間の特徴ですが、

普通の投資家と学校法人の皆様がさらに決定的に違う部分があります。

何のリスクを嫌うのか?という部分が違うのです。

その違う部分が何か、というと、

「キャリアのリスク」を嫌うことなのです。

「キャリアリスク」とは、人事管理上に発生するリスクであります。

学校法人の皆様という投資家側にあるリスクの大きな部分の要因は

この「キャリアリスクを嫌う」心になります。

従来からある個別の債券を選んで格付で管理する手法は保守的だと考える人々がいます。

その手法は本来、確実に保守的ではないのですが、

従来、保守的だと考えられていた手法からの変更は大きな変革でもあります。

学校法人の組織内で反対の声も上がるかもしれません。

結果が悪くなれば、キャリアリスクを負うかもしれません。

場合によれば、最悪、失職するかもしれない、といったキャリアリスクは嫌って当然です。

また避けなければならないリスクです。

ある著名な投資家も、避けるべきリスクの「信用リスク」と同様に

「キャリアリスク」も避けるべきだと語りました。

前回説明した、個別を選択して発生する「信用リスク」と

同じくらい避けなければならないリスクです。

◆キャリアリスクを避けるには、どうしたらよいのか

では皆様のキャリアを守りながら、

債券の個別銘柄を選ぶことを辞めて、分散投資をする手法に切り替えるには

どうしたら良いのでしょうか。

まず、この問題の前提にあることを

その場の皆様が深く理解することが必要です。

個別銘柄を選ぶ、「信用リスク」から

市場全体の「価格変動リスク」を取る

の手法に変えるのは、

インカムは安定する⇔価格は変動する

この裏腹のリスク・リターンを理解することが必要になります。

長期保有できる学校法人は、その価格変動リスクを許容できる特性を

持っていることも理解することです。

そして、この前提を理解した上で

この価格変動リスクとキャリアリスクの時間軸の差についても配慮すべきという点もです。

学校法人の資金運用を考える際、本来、できれば10年・20年先に焦点を当てて考える必要があります。

長期投資で物事を考えなければなりません。

20年を想定した資産運用は、皆様の多くのキャリアを超えることになります。

このキャリアを超える「長期のリスク・リターン」を想定することと、

皆様の「今のキャリア」、

この決定的に違う「時間軸」の相違は、周囲の皆様が理解しておく必要が絶対にあります。

1年、3年、5年間に起こる、価格変動リスクの責任を担当者及び、関係者が影響を受けないよう。

あくまで価格変動リスクを時間が解決することを理解していることは重要です。

この革新的な変更に携わる関係者が、

学校法人を長期目線で守るために対応していることを認識し

携わる関係者のキャリアを周囲が守る、配慮するという考えも持つべきかもしれません。

それでも、仕方のないことですが、従来を継続したいという強い意見が出ることもあります。

そのときは、

変化を可能にするメンバーに替わるのか、

変化を受け入れる人が増えるのか、

その時が1年度なのか、3年後なのか、10年後なのかはわかりません。

失職するようなキャリアリスクを負うことは避けなければなりませんし

変化を可能にする、受け入れられるメンバーに替わるタイミングをみることは大事であると感じます。

組織として、大きな反発を招く、無理をする意思決定は継続が難しくなると感じます。

ただ、最後に皆様にお伝えしたいのは、

今は周囲の学校法人も変わってきているのではないでしょうか。

少しずつですが、考え方は、確実に変わってきていると感じます。

GPIFの例、文科省からの国立大学の資産運用ガバナンスの通達、大学10兆円ファンド、、

多くの国から発せられる、周囲の事例は、

もはや、大部分が個別の債券運用するような形式ではありません。

今一度、この学校法人特有の難しい

「投資家側のリスク=キャリアリスクを嫌う」ことを現場の皆様がお互いに

認識し、配慮して、資産運用については討論して頂ければと考えます。

次回は、債券を保有する一番大きいメリット・一番大きなデメリットについて、触れたいと思います。