2024.04.15

学校法人の資産運用を考える(45)運用利回り目標をどう定めるか③

学校法人の資産運用を考える粟津 久乃

学校法人が資産運用について目標利回り設定を置く上では皆様が納得できる理由が必要性かもしれないと前回は述べました。

今回は具体的にどう置くのか事例について考えていきましょう。

前回に引き続き、「大学法人における資産運用状況調査(大学経営協会より)」のアンケート結果を勘案しつつ、今回は実際の目標利回り設定の仕方等について考察していきます。回答の前提は前回同様です。

*全てのグラフは大学経営協会の大学法人への資産運用状況調査の結果より弊社作成

目次

◆目標利回り設定の仕方

ここからは、いくつかの目標利回り設定の例を挙げていきます。

目標利回り設定の根拠をどう考えるかという中で、その学校法人が納得できる方法があれば議論はしやすいかと思いますので例とされてみてください。

①正当に目標利回りを設定(ポートフォリオの例を使用)

どのような理由を考えて、運用利回り設定を行うにしても、基本となるのは「余裕資金において最大限取れるリスクを算出し目標利回りを設定する」という方法は基軸になります。

まずは、できるか、できないかは別として、前回のコラム内の「通常の資産運用の目標設定」方法を見ながら検討してみてください。

リスクとリターンは表裏一体ですので、取れるリスク許容度さえ算出できれば、最大限の目標利回りが設定されます。

学校法人の規程からリスク許容度を設定すると、全く資産運用できないケースもあります。その場合は規定変更を想定し、実際、どこまでの下落率まで評価減(確定の損失ではなく、一時的な評価減)を受け入れられるのかを検討しなければなりません。

その際にはいくつかのポートフォリオを例として挙げて議論してみるのもいいでしょう。

どのレベルのリスク許容度が可能なのか、ポートフォリオの例(リスク許容度と利回りを仮置き)をいくつか議論しながら、法人ができることと、できないことのラインを検討することが重要かと思います。

意外にも債券100%のポートフォリオと同等の価格変動リスクで、様々なポートフォリオが存在するものです。

②今の資産構成における価格変動幅からリスク許容度を考える

現在の保有のポートフォリオの価格変動を計算し、そのリスク許容度を元により効率的なポートフォリオを考えて目標利回り設定をするという方法もあります。

もし今、20年国債を購入して、ここから金利が1%上昇すれば債券単価は単純に考えればおおよそ20%下落することになります。満期保有目的だからという声もあるかもしれませんが、債券も価格変動をするものです。

現在の保有資産の価格変動を計算し、そのリスク許容度を基準とし、より効率的なポートフォリオがないかを考えてみましょう。長期的には更に良い資産運用の在り方を見つけられるかもしれません。

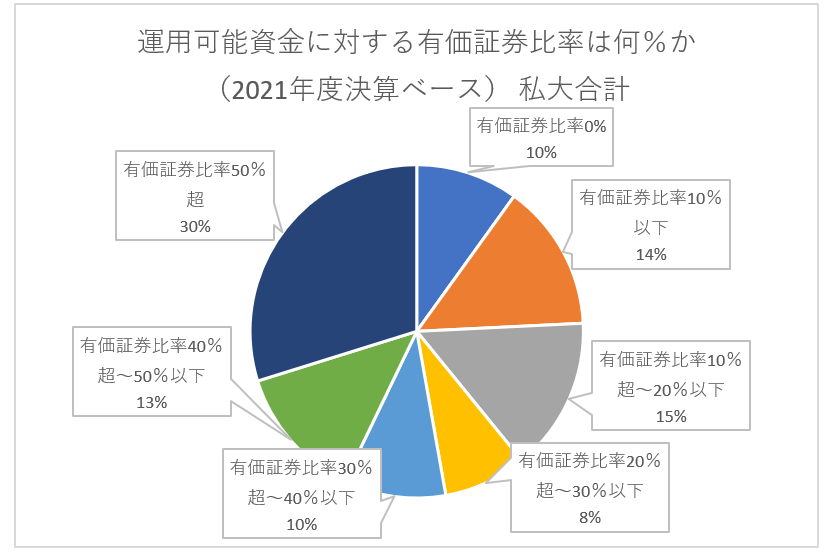

③運用可能資金に対する有価証券比率から考える

アンケートにおいては、運用可能資金に対する有価証券比率をみることができます。

有価証券比率が50%を超える有価証券比率の法人が全体の30%を占めるものの、まだまだ運用可能資金に対しての有価証券比率が低くなっております。

しかし、このアンケートを経年で分析すると、有価証券比率については50%を超える法人が前回の調査よりも5%増加していることが判ります。

多くの法人が運用可能資金の有価証券比率を上昇させており、資産運用を行っていくという方向性に傾いています。

運用可能資金の大部分が預貯金であるならば、例として、運用可能資金の〇〇%まで資産運用を行う、という方針を固めるというのも方向性の一つかと思います。

本来、合理的に考えれば、1年の運転資金を取り置けば他の運用可能資金は100%運用することが望ましいものですが、せめて、当該アンケート結果の半数を占める40%以上の有価証券比率というくらいも目安にするのも良いかもしれません。

例えば運用可能資産40%に対しては、①のような考えを置き、リスク許容度を設定し、目標利回りを設定します。

学校法人が運用可能資金と考えられる資金は最大限運用を行うことになりますので、資産運用の効率性は向上します。

④現状の財務の不足額から考える

中長期計画を立て不足額がある場合は、その不足額から必要利回りを算出する方法です。

中期的に必要予算の足りない額を埋め合わせるために必要な利回りを設定することで、学園内の合意は得やすいのではないでしょうか。

現状の財務状況を少子化等も勘案し、中長期で設備投資・修繕等をインフレ等も考慮しシミュレーションします。

もし年度の赤字等などがある場合は補える資金量を計算し、それに見合う資産運用を行う(目標利回りを設定する)という計画を立てます。

その目標利回りを元にリスク許容度の水準を計算します。もしそのリスク許容度を学校法人が受け入れられないレベルならば、どこまで受け入れられるのか、現状の不足額という課題と擦り合わせて議論することになります。

金融の実務面と、学校法人側が実際にできること、できないことのラインを探る形になりますので、将来的に不足額が発生する場合が想定される学校法人には一度考えてみるべき方法かと思います。

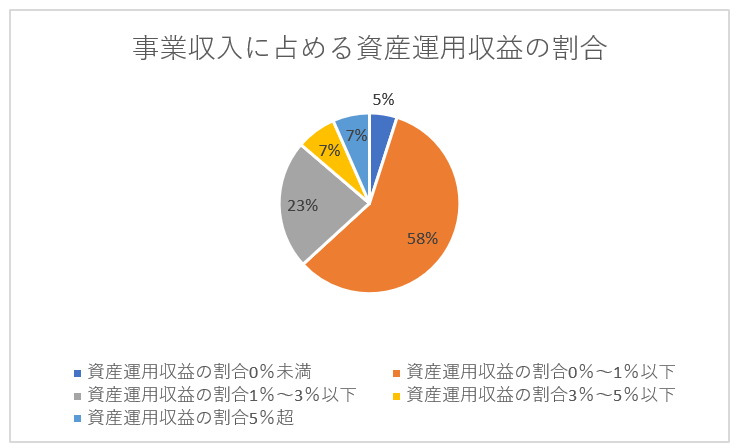

⑤事業収入における割合から決める

実際、アンケートから事業活動収入に占める資産運用収益(受取利息・配当収入+有価証券売却差額-有価証券処分差額)の割合を見てみましょう。

そもそも、アンケート結果からは事業収入に対して資産運用収入は驚くほど少ない収益しかないことが判ります。

1%以下が半数以上となっています。

一方、今後の事業収入の減少する可能性を勘案すると事業収入の1%以上を資産運用収益から稼ぐというのは決して高い数字ではないのではないでしょう。

海外の学校法人の水準を考えれば5%でさえも高い数字ではないです。

例えば今回のアンケートの上位約20%程度を占めている「事業収入に占める資産運用収益を3%以上確保する」、というような前提で、目標利回り水準を計算するという考えも一つの方法です。これに関しては①③などのリスク許容度、運用可能な金額をいくらに想定することも合わせて考えてみるとさらに効果的かもしれません。

⑥過去の運用収益の良い時期の利回りに戻す

皆様の学校法人のそれぞれの運用収益の推移はどのようになるでしょうか?

過去の推移の利回りを見たときに一番良い時期、つまり一番学校法人に資産運用が貢献していた時期を見てみましょう。

その時点の利回り水準にせめて戻す、というのはいかがでしょうか。

このケースの場合は、学校法人が〇%の運用利回りを捻出していたという過去の実際の経験に照らし合わせるので、意外にも無理のない範囲と認識され受け入れられやすい設定であります。

◆ポイント

例として挙げたものについて、いくつかを組み合わせての議論をすることに意味があるかもしれません。

ここで重要なことは、色々なケースを想定し、皆さまが納得できる、実行できる理由を探り、できることの範囲内で最大限の利回り目標を設定することです。

更にこの問題を深めると、目標利回り自体にインフレをどこまで考慮するのか、年間の利回り(インカムゲイン)と長期的に資産の増加(キャピタルゲイン)をどうバランスさせるかも重要になります。

次ではインフレを考慮した利回り設定の仕方、学校法人はインカムゲインとキャピタルゲインをどう考えて利回り設定を置くか、について述べたいと思います。