2017/03/30

長期的な視点で資産運用をする場合の商品選びの手順について考えてみたいと思います。

基本的には幅広く投資対象が分散された商品、または組み合わせにすることをお勧めします。

1.全体に占める株式の割合を検討

2.バランスファンドにするか、複数の商品の組み合わせにするか検討

3.アクティブファンドにするかインデックスファンドにするか検討する

ひとつづつ見ていきましょう。

1.全体に占める株式の割合を検討する。

株式は、値動きは大きが、長期的な収益は大きくなることが期待できます。一方、債券は、日々の値動きは株式ほど大きくありませんが期待できる収益も大きくありません。

したがって一般的には以下のように考えます。

運用期間が長い:株式の割合を多くする

運用期間が短い:債券の割合を多くする

運用年数が長い場合には多少値動きが大きくて、時として元本を割り込むような状態が続いたとしても将来大きく殖えることが期待できればよしとする。

取り崩しの時期までの年数が短い場合、資金が必要な時に大きく値下がりしていては困ります。従って大きな値上がりは期待できなくても大きく値下がりをしない債券の割合を多くします。

では、年数による株式比率は何%ぐらいなの?ということが気になりますよね。残念ながら数学的な正解はありません。あくまでも過去の値動きを勘案しての目安になります。今話題のロボアドバイザーも過去のデータを計算して比率を決めているので、入れるデータの期間によって答えは異なってきます。

以前のアメリカのガイドブックなどでは、100から自分の年齢を引いた数字を株式の比率にする、というのがありました。20歳であれば80%を株式で、という考え方です。

積立NISAや確定拠出年金のように積立が前提の場合は、10年以上の運用期間があれば、株式の割合は70%以上と考えてよいと思います。

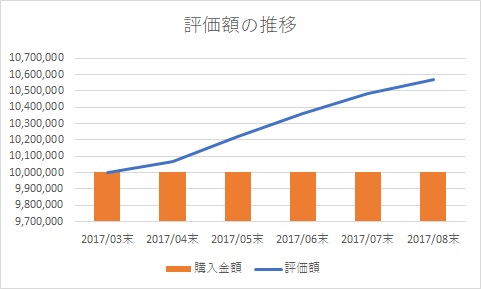

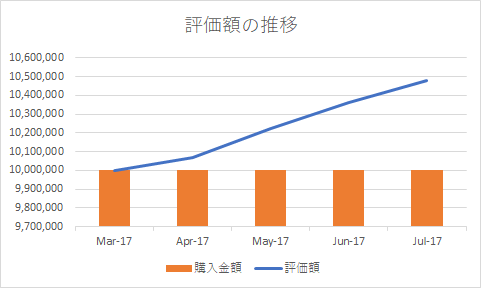

参考:このグラフの投資信託は株式比率65%です。

10年を切ってきたら少しコンサバティブ(株式の割合を下げる)にしても良いと思います。これも一律の何%にすればという答えがあるわけではありません。他にお持ちの資産や収入などによっても異なってくると思います。評価額が元本を上回っているときは株式を少な目(例えば40%)に、評価が元本を下回っているときは株式比率を上げる(例えば60%に)というようなこともできると思います。

2.バランスファンドにするか、複数の商品の組み合わせにするか検討

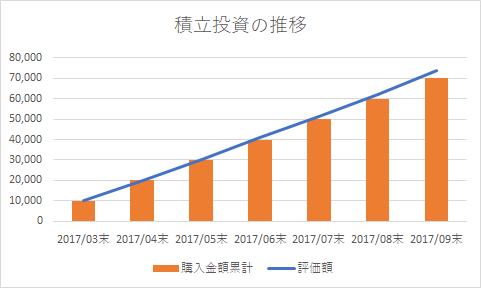

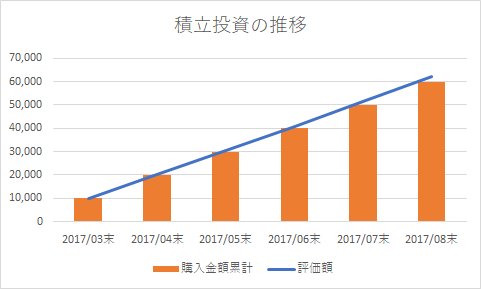

以下参照

3.アクティブファンドにするかインデックスファンドにするか検討する

これは好みにもよりますが、当サイトでは、特に好みがない方はインデックスファンドにすることをお勧めします。

インデックスファンとアクティブファンドの違い

こちらにも記載しましたが、アクティブファンドを一般の方が選択をして成果を出すのは一般に考えられているより難しいといわれています。特に購入したアクティブファンドが大きく値下がりしているような場合、マーケット全体が悪いから値下がりしているのか、そのファンド(マネージャー)の調子が悪くなったので値下がりしているのか、回復は期待できるのか、などの判断をするのは困難だといわれています。

勿論、是非このファンドマネージャーにお願いしたい、とか、この会社の方針が気に入った、というようなことがあればそのファンドを選ぶことは良いことだと思います。